融資を使って投資をしている場合に、老人になった時にキャッシュフローが最大化する。でも70歳になって、そのお金どうすんのってことになる話を前回と前々回からしています。融資を使った投資の悩みどころです。

前回まではこうなる、という話だったのですが、今回は、ではこうしようという話に入っていきます。

時と共に増加するキャッシュフロー

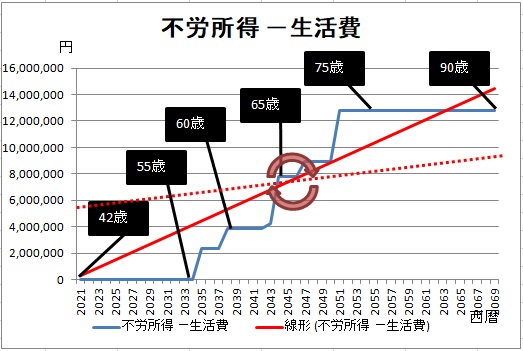

融資を使って投資をしていて、「収入 > 支出」かつ「元本返済 > 資産価格の減少」の状態であれば、トータルリターンがプラスになります。融資完済後は返済してた分のインカムが増えますよね。子供がいれば教育費がなくなると支出が減ります。これらの要因により、私モツの場合は「不労所得 - 生活費」が次のグラフの青色の線のようになる予定です。

このままでは、70歳超えてきて年間+1000万円とか+2000万円とかなって、どうすんのよっていう「老後2000万円問題」にぶち当たります。

将来のキャッシュフロー増加を現在にもってくる

で、グラフの赤色実線が青色のデコボコを無理やり直線にしたものなのですが、これを右回りに回転させて赤色点線のように水平に近づけていく、そのようなことが有効なのではないかとなるわけです。

では、それをどうするか。前回、今のままで純資産は増えていくということがわかりました。そして、前々回で、今のままで56歳以降の「不労所得 ー 生活費」が増えていくこともわかっています。ということは、今のFIREポートフォリオの場合、56歳以降の収入を増やすための活動は必要が無いということになります。

つまり、56歳以降のお金のために追加投資をする必要は無いということ。

私モツは、会社員を辞めた後も追加で資金を投入して積立投資を続けています。また、ローン返済が進んでいる物件は未実現損益も溜まってきており、十分なキャピタルゲインが得られる状態になってきています。このあたりを活用して将来のキャッシュフローの増加を現在に移行していくんでしょう。

次回は、積立投資の一部を止めてキャッシュフローを増やすパターンをやります。

コメント