資産運用で生活。これを自動にするのは難しく、資産運用している限りは大なり小なり、何かしらの手間がかかります。その資産運用の完全自動化、これは私にとって、20年ぐらいの時をかけてでも実現したいことの一つです。資産の全てを完全自動化するのか、一部を完全自動化するのかは別として。

先日、FIRE後にお金を失って気付いたことについて記載しました、そこからの気づきを経て、新たに見えた資産運用の完全自動化への道筋の一つ。

ということで、FIRE後にお金を失って凄いことを発見した、について。

究極の不労所得

究極の不労所得というのがあります。少なくとも私にとってはそうなんですが、老齢年金がこれにあたります。資産運用の完全自動化とは切り離せないものの一つですね。通常は65歳から受け取るんでしょうが、60歳とか75歳とかからの受給でもよいでしょう。詳細は次の記事の通りですが、その辺りは人によります。

資産運用の完全自動化のツールの一つとして確実に使うものである老齢年金、今回はもう一つの新たな発見。

純資産 > 死ぬまでの生活費

死ぬまでの生活費がいくらか。いつ死ぬかわからないし、今後いくら使うのかもわからない。ただし、ある程度は把握可能です。その金額は人により、家庭により様々。今から死ぬまでに1億円使う人は1億円以上、2億円使う人は2億円以上、5億なら、10億なら、ということです。

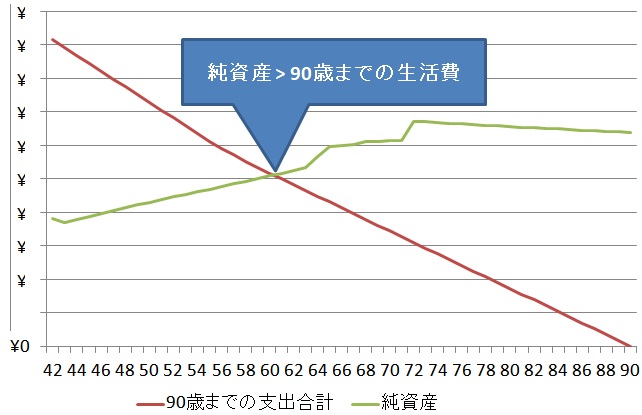

若ければ若いほど多くの純資産が必要で、年をとればとるほど少ない純資産でよいということが多いでしょう。例えば、次のグラフ(縦軸が金額、横軸が年齢)のように。

先の図は、モツ家の場合です。死ぬまでの支出の合計額は年をとるともに減りので右肩下がりとなります。私は現在42歳、90歳で死ぬと仮定して、61歳頃、吹き出しのところ頃に「純資産 > 死ぬまでの生活費」を達成します(資産の価格変動や、年により支出の変動もあるので、実際はもっとジグザグになるでしょう)。そしてこれは、おそらく大きく前倒しとなります。いくつかその要因がありますので。

なお、ここで使う純資産は、現金化したときにかかる税や手数料等は差し引いておきます。

この、グラフが交差する年齢以降に純資産を全て現金化すれば、それ以降は資産運用に手をかけなくてよいことになります。しかし、ここにはリスクも潜みます。預金保護1000万円の話は置いておくとしても。

保有現金 > 死ぬまでの生活費 のリスク

日本で暮らすうえでは、現金は全て円で持つという事になるでしょう。

日本円100%。

はたしてこれは大丈夫なのか、また、インフレ、長生き、資産が減り続けることに対する精神への影響、ということ等も気になります。

老齢年金もあるので、それがこれらのリスクヘッジになると考えるのか、他にもやれること、やることがあるのか。資産運用の完全自動化、このテーマについては今後も追求していきます。

↓FIRE後にお金を失って気付いたこと、についてです。

↓今回の話の一方で、次のような考えで資産運用したりもしています。

コメント